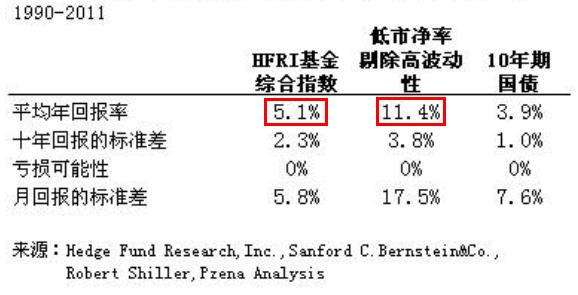

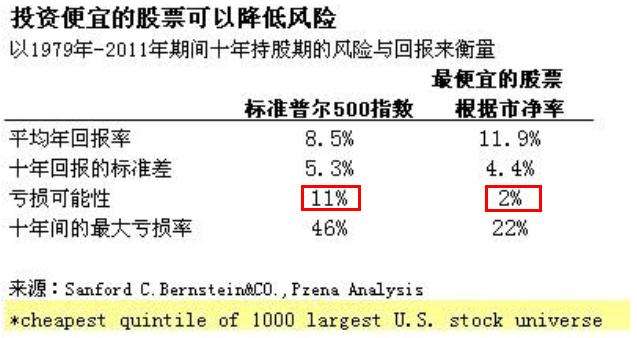

谢邀 (1)首先,人常言,风险与收益正相关,风险越高,收益越大。巴菲特用他60年的实践证明,在股票投资中,这点是错的。用5毛钱买一块钱的东西,在降低风险的同时,也带来了潜在更高的收益,5毛——1块,收益率100%。 (2)其次,波动性常用于衡量风险的大小。来公司路演的基金经理在讲述历史收益率多么牛逼的同时,也总会提到历史最大回撤幅度是多么地小,因为客户多数希望净值永远只涨不跌或跌得很少,所以对冲基金成为选择。针对这点,巴菲特也说过:我宁要上下波动的15%的收益率,而不要四平八稳的12%的收益率。 有图有真相 可见,对冲基金在降低短期回报率波动性上成果显著,但机会成本巨大,20年周期下的最终回报率相差超过一倍。 (3)最后,我们再来定义风险以及如何降低? 拗口的定义是:对于长期(10年)投资者来说,风险是资产的永久性减值。其实就是钱少了并且回不来了,什么情况下,钱回不来呢? ①买得太贵,典型代表48块的中石油,所以,要捡便宜货; ②公司破产,由于政府干预,A股很少出现ST 股票退市的情形,在2001年-2007 年,每年平均还有6 家公司因为连续三年亏损而退市,2008 年以后,没有一家上市公司因为不盈利而退市,大部分绩差股通过资产置换重组重新摘帽,但未来会越来越多的,这是规律,总会到来,加上金融市场化改革将导致绩差股重组概率大幅下降。所以,要买好股; ③输光了,没有扳盘的机会,典型代表:08年中信泰富用衍生品做多澳元导致的巨亏(没关注最终结果,08.10月底是说亏了155亿港币)。所以,不用杠杆。 再重复一遍:低风险,高回报;高风险,低回报 PS:①老调重弹,无新意,更重要的是在框架下如何落地。 ②图片摘自理查德·普泽那(Richard Pzena)的《风险与回报的评估》,很喜欢他文尾的一段话:我们要抛弃那种以短期价格波动作为衡量投资风险的观念,投资者应该学会像真正的长期投资者那样去思考问题。很明显,也有优秀的短期投资者,他们善于利用和预测那些层出不穷的信息。对于他们来说,传统的风险评估方法是合适的。对于我们其余的人,常识、逻辑和长远的眼光更有说服力。

评论

游客

回复好无聊啊!http://v4q2.wnqyhc.com

8001直播

回复青春不在了,青春痘还在!http://38q.wefixfon.com

指尖站群

回复楼主的等级很高啊!http://www.0075612.com/